题目内容

(请给出正确答案)

题目内容

(请给出正确答案)

什么是业绩评价?在“业绩”维度中需要明确哪些内容?

如搜索结果不匹配,请 联系老师 获取答案

如搜索结果不匹配,请 联系老师 获取答案

更多“什么是业绩评价?在“业绩”维度中需要明确哪些内容?”相关的问题

更多“什么是业绩评价?在“业绩”维度中需要明确哪些内容?”相关的问题

第2题

计算题

某企业集团是一家控股投资公司,自身的总资产为2000万元,资产负债率为30%。该公司现有甲、乙、丙三家控股子公司,母公司对三家公司的投资总额为1000万元,对各子公司的投资及所占股份见下表:

假定母公司要求达到的权益资本报酬率为12%,且母公司收益的80%来源于子公司的投资收益,各子公司资产报酬率及税负相同。

要求:

(1)计算母公司税后目标利润;

(2)计算子公司对母公司的收益贡献份额;

(3)假设少数权益股与大股东具有相同的收益期望,试确定三个子公司自身的税后目标利润。

第3题

计算题

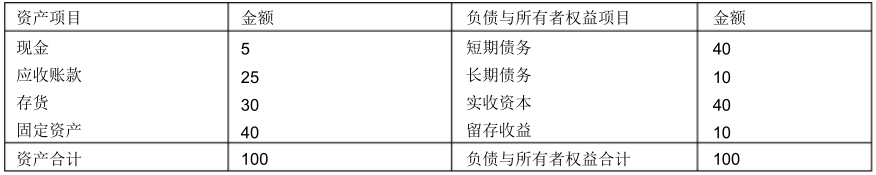

甲公司2009年12月31日的资产负债表(简表)如下:

2009年12月31日单位:亿元

其他相关资料:甲公司2009年的销售收入为12亿元,销售净利润为12%,现金股利支付率为50%,公司现有生产能力尚未饱和,增加销售无需追加固定资产投资。若甲公司2010年度销售收入提高到13.5亿元,公司销售净利率和利润分配政策不变。

要求:计算2010年该公司的外部融资需要量。

第4题

案例分析题

资料:

2003年,TCL集团(000100)借助于运用吸收合并式,通过TCL集团首发股票并与其控股的上市子公司“TCL通讯”(TCL集团对TXL通讯直接或间接持有56.37%的股份)进行股权换股,实现了整体上市的目标。

TCL集团整体上市及其背景:

2003年9月29日,TCL集团整体上市计划获得了证监会批准,并在全国证券市场开创了“换股+公募”的发行上市方案,同时TCL集团吸收合并旗下的深市上市公司TCL通讯(000542)。按计划,TCL集团将向TCL通讯全体流通股股东发行流通股股票,TCL通讯的流通股股东以持有的TCL通讯流通A股购买。方案确定的拆股价格为每股21.15元。

在TCL案例中,TCL集团和深市公司TCL通讯盈利能力接近,TCL集团吸收合并TCL通讯并整体上市,对TCL通讯可以避免业务单一带来的经营风险,并可得到足够资金支持其移动通信业务,利用TCL集团的资源平台得到更大的发展。而对TCL集团拓宽资本市场融资渠道、发挥规模效应及协同效应更是意义重大。通过对社会公众股股东发行新股,TCL集团募集25亿资金,从而支持TCL集团的国际化发展。

TCL集团整体上市模式及其优势:

TCL集团整体上市模式的首次公开发行的股票视为两部分:一部分向社会公众投资者公开发行,另一部分是折换“TCL通讯”(000542)流通股股东所持股票。

TCL集团整体上市模式的优势主要有:(1)集团公司股东利益最大化。TCL集团整体上市模式由于是集团公司吸收合并了上市公司,集团公司的股东成为上市公司的直接股东,股权价值大幅提高。(2)上市彻底。TCL集团吸收合并TCL通讯并整体上市的方式比较彻底,大大减少了关联交易对中小投资者利益的侵害;同时解决或缓解国有股“一股独大”的问题,由于TCL集团通过向海外机构投资者、管理层的定向增发,将使得上市公司中第一大股东持股比例大幅下降,减少委托代理成本,有利于上市公司更加规范的运作和长期的发展。

根据上述背景资料及其他相关材料,要求:

(1)分析企业集团整体上市的动机有哪些?

(2)TCL集团整体上市的特点是什么?你认为这一模式的操作难点主要体现在哪些方面?

(3)通过各种途径收集宝钢股份整体上市的资料,并将其与TCL集团整体上市案例进行比较,分析其间的差异。

第10题

计算题

2009年底,K公司拟对L公司实施收购。根据分析预测,并购整合后的K公司未来5年的现金流量分别为-4000万元、2000万元、6000万元、8000万元、9000万元,5年后的现金流量将稳定在6000万元左右;又根据推测,如果不对L公司实施并购的话,未来5年K公司的现金流量将分别为2000万元、2500万元、4000万元、5000万元、5200万元,5年后的现金流量将稳定在4600万元左右。并购整合后的预测资本成本率为8%。L公司目前账面资产总额为6500万元,账面债务为3000万元。

要求:采用现金流量折现模式对L公司的股权价值进行估算。

为了保护您的账号安全,请在“上学吧”公众号进行验证,点击“官网服务”-“账号验证”后输入验证码“”完成验证,验证成功后方可继续查看答案!

微信搜一搜

微信搜一搜

上学吧

上学吧

微信搜一搜

微信搜一搜

上学吧

上学吧