题目内容

(请给出正确答案)

题目内容

(请给出正确答案)

生龙骨入汤剂应A.先煎B.后下C.包煎D.烊化E.以上均不是

生龙骨入汤剂应

A.先煎

B.后下

C.包煎

D.烊化

E.以上均不是

如搜索结果不匹配,请 联系老师 获取答案

如搜索结果不匹配,请 联系老师 获取答案

题目内容

(请给出正确答案)

题目内容

(请给出正确答案)

生龙骨入汤剂应

A.先煎

B.后下

C.包煎

D.烊化

E.以上均不是

如搜索结果不匹配,请 联系老师 获取答案

如搜索结果不匹配,请 联系老师 获取答案

更多“生龙骨入汤剂应A.先煎B.后下C.包煎D.烊化E.以上均不是”相关的问题

更多“生龙骨入汤剂应A.先煎B.后下C.包煎D.烊化E.以上均不是”相关的问题

第1题

甲公司2008年末“递延所得税负债”科目的贷方余额为90万元(均为固定资产后续计量对所得税的影响),适用的所得税税率为18%。2009年初适用所得税税率改为25%。2009年末固定资产的账面价值为6 000万元,计税基础为5 800万元,2009年确认销售商品提供售后服务的预计负债100万元,年末预计负债的账面价值为100万元,计税基础为0。甲公司预计会持续盈利,各年能够获得足够的应纳税所得额。不考虑其他因素则甲公司2009年末确认递延所得税时应做的会计分录为()。

第2题

甲公司2008年末“递延所得税负债”科目的贷方余额为90万元(均为固定资产后续计量对所得税的影响),适用的所得税税率为18%。2009年初适用所得税税率改为25%。2009年末固定资产的账面价值为6 000万元,计税基础为5 800万元,2009年确认销售商品提供售后服务的预计负债100万元,年末预计负债的账面价值为100万元,计税基础为0。甲公司预计会持续盈利,各年能够获得足够的应纳税所得额。则甲公司2009年末确认递延所得税时应做的会计分录为()。

第3题

甲公司2011年末“递延所得税负债”科目的贷方余额为90万元(均为固定资产后续计量对所得税的影响),适用的所得税税率为18%。2012年初适用所得税税率改为25%。2012年末固定资产的账面价值为6000万元,计税基础为5800万元,2012年确认销售商品提供售后服务的预计负债100万元,年末预计负债的账面价值为100万元,计税基础为0。甲公司预计会持续盈利,各年能够获得足够的应纳税所得额。不考虑其他因素。则甲公司2012年末确认递延所得税时应做的会计分录是()。

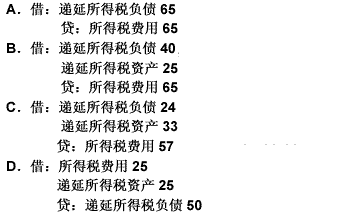

A.借:递延所得税负债65 贷:所得税费用65

B.借:递延所得税负债40 递延所得税资产25 贷:所得税费用65

C.借:递延所得税负债24 递延所得税资产33 贷:所得税费用57

D.借:所得税费用25 递延所得税资产25 贷:递延所得税负债50

第4题

甲公司2011年末“递延所得税负债”科目的贷方余额为90万元(均为固定资产后续计量对所得税的影响),适用的所得税税率为l8%。2012年初适用所得税税率改为25%。2012年末固定资产的账面价值为6 000万元,计税基础为5 800万元,2012年确认销售商品提供售后服务的预计负债100万元,年末预计负债的账面价值为100万元,计税基础为0。甲公司预计会持续盈利,各年能够获得足够的应纳税所得额。不考虑其他因素则甲公司2012年末确认递延所得税时应做的会计分录为()。

A.借:递延所得税负债65 贷:所得税费用65

B.借:递延所得税负债40 递延所得税资产25 贷:所得税费用65

C.借:递延所得税负债24 递延所得税资产33 贷:所得税费用57

D.借:所得税费用25 递延所得税资产25 贷:递延所得税负债50

第5题

甲公司2008年末“递延所得税负债”科目的贷方余额为90万元(均为固定资产后续量对所得税的影响),适用的所得税税率为18%。2009年初适用所得税税率改为25%。2009年末固定资产的账面价值为6000万元,计税基础为5800万元,2009年确认销售商品提供售后服务的预计负债100万元,年末预计负债的账面价值为100万元,计税基础为0。甲公司预计会持续盈利,各年能够获得足够的应纳税所得额。不考虑其他因素

则甲公司2009年末确认递延所得税时应做的会计分录为()。

第6题

A.借:递延所得税负债 57贷:所得税费用 57

B.借:递延所得税负债 54递延所得税资产 33贷:所得税费用 87

C.借:递延所得税负债 24递延所得税资产 33贷:所得税费用 57

D.借:所得税费用 33递延所得税资产 33贷:递延所得税负债 66

第7题

A.借:递延所得税负债65贷:所得税费用65

B.借:递延所得税负债40递延所得税资产25贷:所得税费用65

C.借:递延所得税负债24递延所得税资产33贷:所得税费用57

D.借:所得税费用25递延所得税资产25贷:递延所得税负债50

第8题

A.借:递延所得税负债49贷:所得税费用49

B.借:递延所得税负债54递延所得税资产33贷:所得税费用87

C.借:递延所得税负债49递延所得税资产25贷:所得税费用74

D.借:所得税费用24递延所得税资产25贷:递延所得税负债49

第9题

A.借:递延所得税负债 65 贷:所得税费用 65

B.借:递延所得税负债 40 递延所得税资产 25 贷:所得税费用 65

C.借:递延所得税负债 24 递延所得税资产 33 贷:所得税费用 57

D.借:所得税费用 25 递延所得税资产 25 贷:递延所得税负债 50

第10题

甲公司2008年末“递延所得税资产”科目的借方余额为69万元(均为固定资产后续计量对所得税的影响)。甲公司预计会持续盈利,各年能够获得足够的应纳税所得额,适用的所得税税率为25%。2009年末固定资产的账面价值为6200万元,计税基础为6800万元,2009年因产品质量保证确认预计负债120万元,税法规定,产品质量保证支出在实际发生时允许税前扣除。不考虑其他因素,则甲公司2009年应确认的递延所得税收益为()万元。

A.111

B.180

C.150

D.30

为了保护您的账号安全,请在“上学吧”公众号进行验证,点击“官网服务”-“账号验证”后输入验证码“”完成验证,验证成功后方可继续查看答案!

微信搜一搜

微信搜一搜

上学吧

上学吧

微信搜一搜

微信搜一搜

上学吧

上学吧