题目内容

(请给出正确答案)

题目内容

(请给出正确答案)

甲企业为增值税一般纳税人,企业所有业务均适用一般计税。2020年7月发生如下生产经营业务:(其他相关资料:上述增值税专用发票的抵扣联均已经过认证)要求:根据资料,回答下列问题:(1)当月购入一批原材料,取得的增值税专用发票上注明价款15000元,增值税1950元。该企业使用自用车辆将材料运回,运输途中支付高速公路通行费发票1000元(非电子发票)(1)业务(

A.1950

B.1979.13

C.1980D

如搜索结果不匹配,请 联系老师 获取答案

如搜索结果不匹配,请 联系老师 获取答案

题目内容

(请给出正确答案)

题目内容

(请给出正确答案)

A.1950

B.1979.13

C.1980D

如搜索结果不匹配,请 联系老师 获取答案

如搜索结果不匹配,请 联系老师 获取答案

更多“甲企业为增值税一般纳税人,企业所有业务均适用一般计税。202…”相关的问题

更多“甲企业为增值税一般纳税人,企业所有业务均适用一般计税。202…”相关的问题

第2题

甲企业为增值税一般纳税人,适用的增值税税率为17%,2010年至2013年发生的长期借款和投资性房地产建造业务如下:(1)2010年1月1日,为建造一幢仓库从银行取得长期借款800万元,期限3年,合同年利率6%(合同利率等于实际利率),每年年末支付利息,到期还本;(2)2010年1月1日,开始建造仓库,当日用该借款购买工程物资,价款500万元(不含税),支付的增值税税额为85万元,全部用于工程建设;支付工程人员(甲企业外部人员)工资300万元;(3)2010年6月1日,工程领用本企业生产的产品,实际成本为10万元,税务部门核定的计税价格为12万元;(4)为建造该工程企业使用运输车辆,建造期间运输车辆计提的折旧费用为15万元;(5)2010年12月31日,支付2010年长期借款利息48万元;(6)2011年3月1日,工程领用本企业外购的原材料10万元;(7)2011年4月建造期间由于暴雨毁损部分工程,价值为10万元;(8)2011年6月30日仓库工程完工并验收合格,达到预定可使用状态,并将其出租,租赁期为2年,年租金收入为100万元;(9)企业对该项投资性房地产采用公允价值模式进行后续计量;2011年12月31日公允价值为1000万元;2012年12月31日公允价值为1100万元:(10)2013年6月30日,将其出售,处置价款为1200万元,处置缴纳的营业税税率为5%。其他资料说明:仓库达到预定可使用状态前发生的借款利息全部予以资本化。该仓库预计使用年限为5年,预计净残值为8万元,假定未发生其他建造支出。要求:根据上述资料回答下列(1)一(4)题。下列关于投资性房地产核算的表述中,正确的是()。

A. 自行建造的投资性房地产的成本,由建造该项投资性房地产达到预定可使用状态前发生的必要支出构成

B. 建造过程中发生的非正常性损失,直接计入当期损益

C. 处置投资件房地产取得的收入应计入营业外收入

D. 处置投资性房地产的账而价倩应计入营业外支出

第3题

甲货运企业为增值税一般纳税人,2015年6月有关经济业务如下:

(1)购进办公用小轿车1辆,取得增值税专用发票上注明的税额为25500元;购进货车用柴油,取得增值税专用发票上注明的税额为51000元。

(2)购进办公室装修用材料,取得增值税专用发票上注明的税额为8500元。

(3)提供货物运输服务,取得含增值税价款1110000元,另收取保价费2220元。

(4)提供货物装卸搬运服务,取得含增值税价款31800元,因损坏所搬运货物,向客户支付赔偿款5300元。

(5)提供货物仓储服务,取得含增值税价款116600元,另收取货物逾期保管费21200元。

已知:甲企业提供的上述增值税应税服务均采用一般计税方法计算缴纳增值税;上期留抵增值税税额6800元,取得的增值税专用发票抵扣联均已经过认证。

要求:

根据上述资料,简要回答下列问题。

(1)计算该企业当月应确认的增值税销项税额;

(2)计算该企业当月应缴纳的增值税。

第4题

(1)2000年11月1日,接受乙企业捐赠的需要安装的专用设备一台,但乙企业未提供该项专用设备的有关凭证,市场上该类专用设备的价格为100万元。甲企业收到该专用设备后立即投入安装。

(2)在安装上述专用设备过程中,领用生产用库存原材料10万元,增值税进项税额为I.7万元;领用本企业生产的商品一批,成本为40万元,税务部门确定的计税价格为50万元;应付未付工程人员的工资为15万元,用银行存款支付其他费用为4.8万元。

(3)2000年12月15日,该项工程完工并达到预定可使用状态,并投入第一基本生产车间使用。

(4)该专用设备估计使用年限为5年,预计净残值率为5%,采用年数总和法计提折旧。

(5)2003年12月15日,甲企业将该专用设备对外出售,获得价款90万元存入银行。

假定甲企业在接受捐赠以及出售该项专用设备时均不考虑所得税等相关税费。

要求:

(1)编制甲企业接受捐赠专用设备的会计分录。

(2)编制甲企业安装专用设备的会计分录。

(3)编制甲企业专用设备安装完工并投入使用的会计分录。

(4)计算甲企业的该项专用设备2001年和2002年应计提的折旧额。

(5)编制甲企业出售该项专用设备的会计分录。

(答案中的金额单位均用万元表示;“资本公积”科目要求写出二级明细科目,“应交税金”科目要求写出明细科目及专栏名称)

第5题

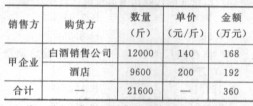

注;甲企业与白酒销售公司为关联企业。税务机关核定的消费税最低计税价格160元/斤.以上价格均为不含税价.(4)其他业务①甲企业本月会计账户“其他应付款一白酒包装物押金”贷方金额10.53万元,“营业外收入一逾期白酒包装物押金”贷方金额4.68万元。②本月举办展销会.将自产白酒100斤用于广告促销活动;另特制100斤新品白酒赠送给来宾,该批白酒成本50000元,没有同类白酒的销售价格。该白酒的成本利润率为10%。本月取得的相关票据符合税法规定,并在本月通过主管税务机关认证抵扣。(白酒消费税税率20%,0.5元/斤,酒精消费税税率5%)根据上述资料,回答下列问题:

注;甲企业与白酒销售公司为关联企业。税务机关核定的消费税最低计税价格160元/斤.以上价格均为不含税价.(4)其他业务①甲企业本月会计账户“其他应付款一白酒包装物押金”贷方金额10.53万元,“营业外收入一逾期白酒包装物押金”贷方金额4.68万元。②本月举办展销会.将自产白酒100斤用于广告促销活动;另特制100斤新品白酒赠送给来宾,该批白酒成本50000元,没有同类白酒的销售价格。该白酒的成本利润率为10%。本月取得的相关票据符合税法规定,并在本月通过主管税务机关认证抵扣。(白酒消费税税率20%,0.5元/斤,酒精消费税税率5%)根据上述资料,回答下列问题:

丙企业应代收代缴消费税( )万元。

A.0.90

B.0.92

C.1.03

D.1.87

第6题

甲公司为增值税一般纳税人,增值税率13%,2017年1月起自行建造一台生产用设备,发生以下业务: (1)购入工程物资一批,价款为500,000元,支付的增值税进项税额为65,000元,款项以银行存款支付;当日,领用工程物资; (2)领用企业自产产品一批,其账面成本为420,000元,未计提减值准备,售价和计税价格均为600,000元,增值税税率为13%; (3)领用生产用原材料一批,价值为80,000元,购进该批原材料时支付的增值税进项税额为10,400元; (4)计提工程人员工资315,000元; (5)2017年6月底,设备达到预定可使用状态; (6)该设备交付使用后,为了简化核算,假定该设备预计使用年限为5年,采用双倍余额递减法计提折旧,预计净残值为100,000元; 2017年12月31日计提当年折旧。 (7)2018年3月该设备发生日常维修费用30,000元; (8)2018年12月31日计提当年折旧。 (9)2019年12月31日计提当年折旧。 (10)2019年年末检查时发现该设备出现减值迹象,经减值测试,其可收回金额为300,000元。计提减值后,该设备的尚可使用年限改为2年,预计净残值为0,并改按年限平均法计提折旧; (11)2020年12月31日计提当年折旧。 (12)2020年末,因调整经营方向,将设备出售,不含税售价为400,000元,另外发生清理费用30,000元,增值税税率均为13%; 要示:编制相关会计分录(不考虑其他相关税费,需要计算的请列出计算过程,假定每年末计提当年折旧额。)

第7题

(1)2013年1月1日,甲公司为自行建造一栋仓库从银行取得借款500万元,期限为3年,合同年利率为6%(合同利率与实际利率一致),不计复利,到期一次还本付息,所借款项存入银行。

(2)2013年1月1日,开始建造仓库,当日用专项借款购入工程物资500万元,以自有资金支付增值税税额85万元,全部用于工程建设,施工期间,工程领用本企业生产水泥的实际成本为80万元,税务部门确定的计税价格为100万元。另支付工程人员工资70万元,其他费用18万元。

(3)2013年12月31日,仓库工程完工,达到预定可使用状态。仓库达到预定可使用状态前发生的借款利息全部资本化。该仓库预计使用年限为20年,预计净残值为2万元,采用双倍余额递减法计提折旧。

(4)2015年4月1日,该仓库因火灾(自然原因)毁损,其账面价值为696万元,残料作价5万元验收入库。以银行存款支付清理费用3万元。经保险公司核定,应赔偿损失400万元,赔款尚未收到。

要求:根据上述资料,不考虑其他相关因素,分析回答下列问题(答案中金额单位用万元表示)。

(1)根据资料(1)至(3),下列各项中,甲公司取得借款的会计处理正确的是( )。

A.2013年12月31日计提借款利息时,应贷记“长期借款—应计利息”科目30万元

B.2013年12月31日计提借款利息时,应借记“财务费用”科目30万元

C.2013年12月31日计提借款利息时,应借记“在建工程”科目30万元

D.2013年1月1日取得借款时,应贷记“长期借款—本金”科目500万元

(2)根据资料(2),下列各项中,甲公司会计处理正确的是( )。

A.分配工程人员薪酬时:

借:在建工程 70 贷:应付职工薪酬 70

B.购入工程物资时:

借:工程物资 500 应交税费—应交增值税(进项税额) 85 贷:银行存款 585

C.工程领用本企业生产的水泥时:

借:在建工程 97 贷:库存商品 80 应交税费—应交增值税(销项税额) 17

D.工程领用工程物资:

借:在建工程 585 贷:工程物资 585

(3)根据资料(1)至(3),甲公司该仓库的入账价值是( )万元。

A.715

B.800

C.820

D.770

(4)根据资料(3),下列各项中,关于该仓库折旧的表述正确的是( )。

A.该仓库的年折旧率为5%

B.该仓库应当自2013年12月起计提折旧

C.该仓库应当自2014年1月起计提折旧

D.该仓库的年折旧率为10%

(5)根据资料(4),下列各项中,关于固定资产毁损的会计处理正确的是( )。

A.残料入库时,借记“原材料”5万元

B.确定应由保险公司赔偿的损失,借记“应收账款”400万元

C.将毁损的仓库转入清理时,借记“固定资产清理”696万元

D.结转毁损仓库净损失时,借记“营业外支出—非常损失”294万元

第8题

(1)2013年1月1日为建造一幢仓库从银行取得长期借款800万元,期限3年,合同年利率6%(合同利率等于实际利率),每年年末支付利息,到期还本。

(2)2013年1月1日,开始建造仓库,当日用借款购买工程物资,价款500万元(不含税),支付税额85万元,全部用于工程建设,支付工程人员(甲企业外部人员)工资300万元。

(3)2013年6月1日工程领用本企业生产的产品,实际成本10万元,税务部门核定的计税价格为12万元。

(4)为建造该工程企业使用运输车辆,建造期间运输车辆计提折旧费用为15万元。

(5)2013年12月31日支付2013年长期借款利息48万元。

(6)2014年3月1日工程领用本企业外购的原材料10万元。

(7)2014年4月由于暴雨毁损部分工程,价值为10万元。

(8)2014年6月30日仓库工程完工并验收合格,达到预定可使用状态,并将其出租,租赁期为2年,年租金收入100万元。

(9)企业对该仓库采用公允价值模式进行后续计量,2014年12月31日公允价值1000万元;2015年12月31日公允价值1100万元。

(10)2016年6月30日,将仓库出售,处置价款为1200万元,营业税税率5%。

其他资料说明,仓库达到可使用状态前发生的借款利息全部予以资本化。仓库预计使用年限5年,预计净残值8万元,未发生其他建造支出。

要求:根据上述资料,不考虑其他条件,回答下列题目。

1.该仓库入账价值为()万元

A.985.74

B.998.74

C.988.74

D.961.74

2.下列关于投资性房地产核算的表述中,正确的是()

A.自行建造的投资性房地产的成本,由建造该投资性房地产达到预定前发生可使用状态的必要支出构成

B.建造过程中发生的非正常损失,直接计入当期损益

C.处置投资性房地产取得的收入应计入营业外收入

D.处置投资性房地产的账面价值应计入营业外支出

3.针对2014年的会计处理,下列说法正确的是()

A.确认其他业务收入100万元

B.确认公允价值变动损益14.26万元

C.2014年12月31日该仓库的账面价值为1000万元

D.2014年应提折旧98万元

4.针对2016年的会计处理,正确的是()

A.2016年应确认租金收入50万元

B.2016年处置该仓库时计入其他业务收入金额为1200万元

C.2016年处置该仓库缴纳的营业税计入其他业务成本

D.该项投资性房地产对2016年当期损益的影响金额为90万元

第9题

A.1100

B.1070

C.1370

D.1980

第10题

(1)2013年甲公司发生研发支出120万元,其中研究阶段支出40万元,开发阶段支出80万元(符合资本化条件)。按税法规定,研究开发支出未形成无形资产的可计入当期损益,并按照研究开发费用50%加计扣除;形成无形资产的可按照无形资产成本的150%分期摊销。公司开发的无形资产于年末尚未达到预定可使用状态。

(2)2013年9月5日,甲公司以2400万元购人某公司股票,作为可供出售金融资产处理。至12月31日,该股票尚未出售,公允价值为2600万元。税法规定,资产在持有期间公允价值的变动不计税,在处置时一并计算计入应纳税所得额。

(3)甲公司于2013年初购入的对乙公司股权投资的初始投资成本为2800万元,划分为长期股权投资,采用成本法核算。2013年10月3日,甲公司从乙公司分得现金股利200万元,计入投资收益。至12月31日,该项投资未发生减值。甲公司、乙公司均为设在我国境内的居民企业。税法规定,我国境内居民企业之间取得的股息、红利免税。

(4)2013年,甲公司将业务宣传活动外包给其他单位,当年发生业务宣传费4800万元。甲公司当年实现销售收入30500万元。税法规定,企业发生的业务宣传费支出,不超过当年销售收入的15%部分准予税前扣除;超过部分准予结转以后年度税前扣除。

(5)其他相关资料

①除上述各项外,甲公司会计处理与税务处理不存在其他差异。

②甲公司预计未来期间能够产生足够的应纳税所得额用于抵扣可抵扣暂时性差异,预计未来期间适用的所得税税率不会发生变化。

③甲公司对上述交易或事项已按企业会计准则规定进行处理。

(6)2014年1月10 日,甲公司应收丙公司货款110万元确认坏账损失,甲公司已在2013年12月31日得知丙公司宣告破产,并计提了10万元的坏账准备,按税法规定,该项损失允许在2013年税前扣除。

(7)2014年2月15日,甲公司收到丁公司退回的2013年11月4日购入的一批商品,并向丁公司开具红字增值税专用发票。该批商品的销售价格(不含增值税)为500万元,结转的销售成本为450万元。该批商品的货款年末尚未收到,甲公司已按应收账款的5%计提了坏账准备;按税法规定,对应收账款计提的坏账准备不得在税前扣除。

根据上述资料,不考虑其他相关因素,回答下列各题。

甲公司2013年12月31日资产负债表中“递延所得税资产”项目的期末余额是( )万元。 查看材料

A.115

B.50

C.125

D.85

为了保护您的账号安全,请在“上学吧”公众号进行验证,点击“官网服务”-“账号验证”后输入验证码“”完成验证,验证成功后方可继续查看答案!

微信搜一搜

微信搜一搜

上学吧

上学吧

微信搜一搜

微信搜一搜

上学吧

上学吧